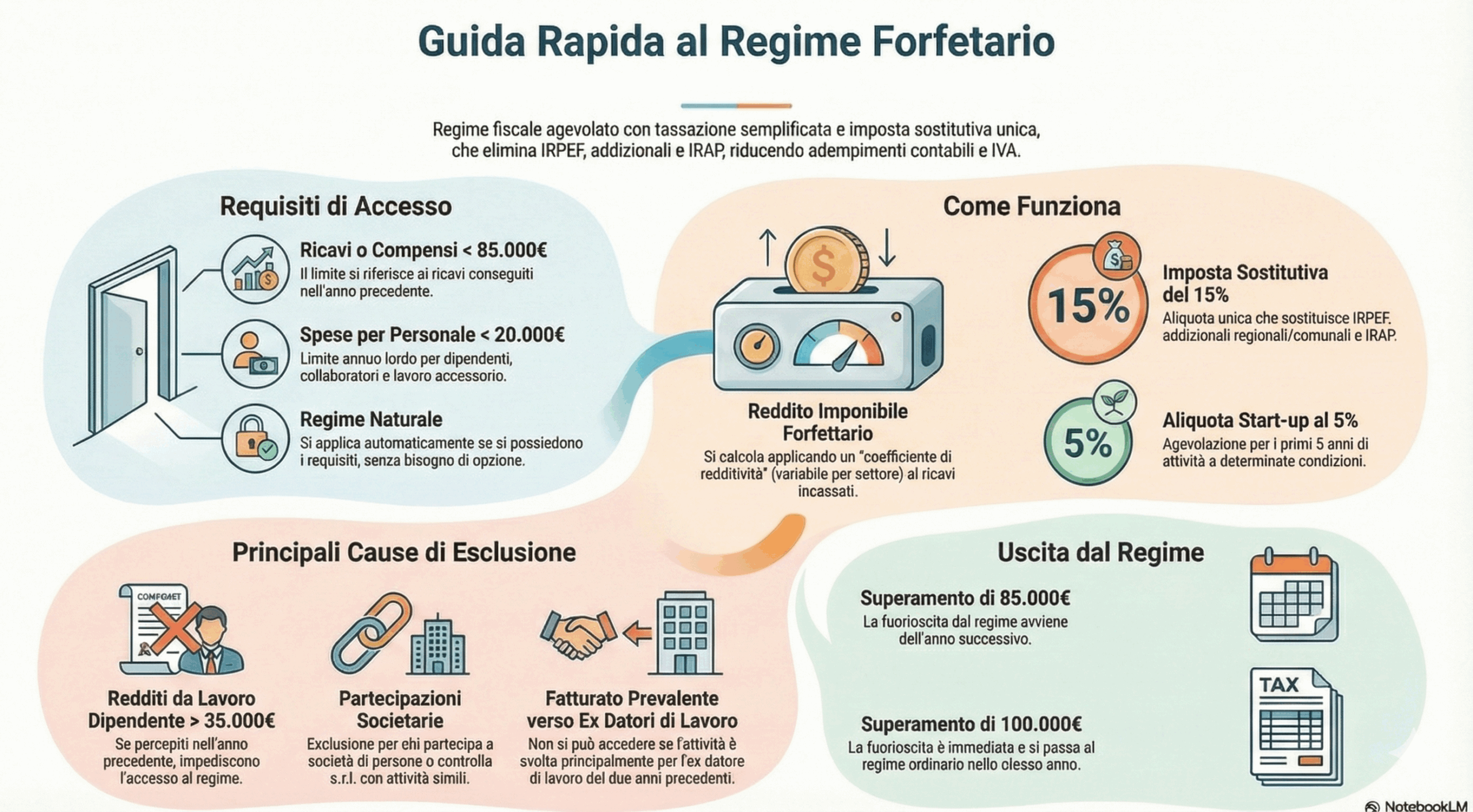

Il Regime Forfettario è il sistema fiscale naturale per le persone fisiche che esercitano attività d’impresa, arti o professioni in forma individuale. Introdotto per semplificare il rapporto tra fisco e piccole partite IVA, si basa su un’imposta sostitutiva dell’IRPEF, delle addizionali e dell’IRAP, nota come Flat Tax.

Cos’è il Regime Forfettario e perché conviene?

Il regime non ha una scadenza legata all’età o alla durata dell’attività; si applica finché permangono i requisiti e non subentrano cause ostative. Il reddito non è calcolato come “ricavi meno costi reali”, ma applicando un coefficiente di redditività (dal 40% all’86%) ai ricavi percepiti secondo il criterio di cassa. L’imposta ordinaria è del 15%, ma per le “start-up” scende al 5% per i primi cinque anni.

Qual è il limite di fatturato per il 2025?

Per accedere o restare nel regime, il limite di ricavi o compensi dell’anno precedente è fissato a 85.000 euro. In caso di esercizio di più attività, si considera la somma dei ricavi di tutti i codici ATECO gestiti.

Qual è la novità del limite di 35.000 euro per dipendenti e pensionati?

Questa è la novità più rilevante per chi possiede redditi misti. Se nell’anno precedente il contribuente ha percepito redditi da lavoro dipendente o pensione, può accedere al forfettario solo se tale importo non supera i 35.000 euro.

Quali sono le cause di esclusione principali?

Non è possibile applicare il regime se:

- Si utilizzano regimi speciali IVA (es. agricoltura, editoria).

- Non si è residenti in Italia (salvo eccezioni per residenti UE/SEE con 75% del reddito in Italia).

- Si partecipa a società di persone o associazioni professionali.

- Si controllano S.r.l. che esercitano attività riconducibili a quella della partita IVA individuale.

- Si fattura prevalentemente verso l’attuale datore di lavoro o quello dei due anni precedenti.

Cosa succede se si superano i 100.000 euro in corso d’anno?

Il superamento della soglia dei 100.000 euro di incassi effettivi comporta l’uscita immediata dal regime nello stesso anno. Da quel preciso momento:

- Si deve applicare l’IVA sull’operazione che ha causato lo sforamento e su quelle successive.

- Il reddito dell’intero anno verrà tassato con le modalità ordinarie (IRPEF a scaglioni).

- È obbligatorio istituire i registri IVA e contabili ordinari.

Quali sono le semplificazioni operative?

I contribuenti forfettari godono di esoneri significativi:

- IVA: Non si addebita in fattura e non si detrae sugli acquisti.

- Ritenuta d’acconto: I compensi non sono soggetti a ritenuta; basta rilasciare una dichiarazione al committente.

- Fatturazione: Dal 2024 vige l’obbligo universale di fattura elettronica per tutti i forfettari.

Regime forfettario: requisiti e novità

PRASSI (Circolari Agenzia delle Entrate)